Wat we wel al weten dat er in 2022 gaat veranderen

Regels voor verliesverrekening veranderen

Per 1 januari 2022 worden de regels voor verliesverrekening in de vennootschapsbelasting gewijzigd. De aanpassingen houden in dat de verliesverrekening wordt beperkt in omvang, maar wordt verruimd wat betreft de termijn voor verrekening. Het volgende geldt vanaf 2022:

Winsten van € 1 miljoen of lager zijn volledig verrekenbaar met verliezen;

Winsten zijn voor zover deze hoger zijn dan € 1 miljoen zijn slechts voor 50% verrekenbaar;

Verliezen zijn in het vervolg onbeperkt voorwaarts verrekenbaar (de verrekeningstermijn van zes jaar komt te vervallen);

Verliezen blijven één jaar achterwaarts verrekenbaar.

Wat betekent dit?

Deze nieuwe regels zijn straks van toepassing op alle verliezen die eind 2021 nog niet verrekend zijn. Dat wil zeggen dat u straks deze regels kunt toepassen op niet-verrekende verliezen vanaf het jaar 2013.

> Meer informatie over de nieuwe verliesverrekeningsregels

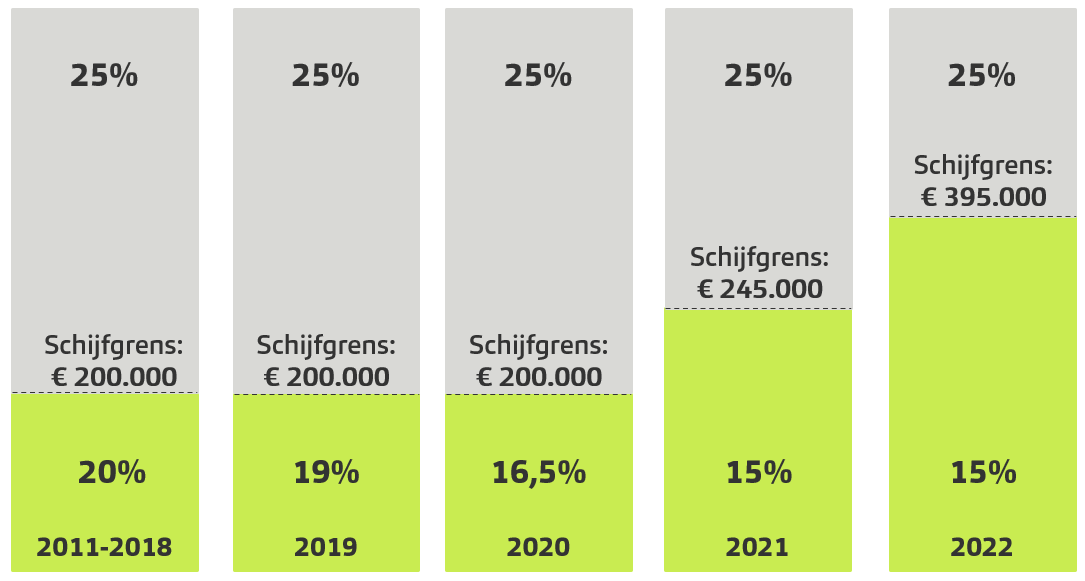

Aanpassing lage tarief

De afgelopen jaren is het lage tarief van de vennootschapsbelasting, het zogenoemde opstaptarief, meerdere keren verlaagd. In 2021 is het opstaptarief omlaag gegaan naar 15%. Vanaf 2021 geldt dit lage tarief voor winsten tot € 245.000. In 2022 blijft het opstaptarief 15%, maar wordt de schijfgrens voor dit lage tarief verhoogd naar € 395.000.

De ontwikkeling van het tarief en de schijfgrens is over de afgelopen jaren als volgt geweest:

Wat betekent dit?

Door de hoge schijfgrens en het lage opstaptarief kan het voordelig zijn om een bestaande fiscale eenheid (deels) te verbreken U kunt dan optimaal gebruikmaken van het opstaptarief. Uiteraard geldt dat dit per situatie verschilt, dus informeer bij uw belastingadviseur of dat ook voor u van toepassing kan zijn.

Blijf op de hoogte!

Meld u aan voor onze nieuwsbrief en ontvang na de publicatie van de Belastingplannen op Prinsjesdag van ons uitgebreide informatie over de inhoud van de plannen en wat dit betekent voor u of uw onderneming.

Dit bericht is meer dan zes maanden geleden gepubliceerd. Omdat wet- en regelgeving continu in beweging is, raden wij u aan met uw Baker Tilly adviseur te bespreken of de informatie in dit bericht actueel is en gevolgen heeft (of mogelijkheden biedt) voor uw situatie. Uw adviseur praat u graag bij over de laatste stand van zaken.

Andere inzichten

-

Belastingplan 2025: 5 opvallende wijzigingen uit het debat in de Tweede Kamer

-

Eindejaarstips 2024: sluit het jaar sterk af en ga goed voorbereid 2025 in

-

Belastingrente en vennootschapsbelasting: kan uw bv geld terugkrijgen?