Baker Tilly lanceert ATAD2 Risk Assessment

Wat is ATAD2?

Op 1 januari 2020 is de Wet op de vennootschapsbelasting 1969 uitgebreid met complexe antimisbruikbepalingen. De uitbreiding vloeit voort uit een richtlijn van de Europese Unie tegen belastingontwijking (ATAD2). ATAD is de afkorting van Anti Tax Avoidance Directive. ATAD2 beoogt belastingontwijking tegen te gaan als gevolg van verschillen in belastingstelsels tussen landen. Ook als van belastingontwijking geen sprake is, heeft ATAD2 gevolgen. ATAD2 leidt namelijk tot aanzienlijke administratieverplichtingen.

ATAD2 Risk Assessment

Met de ATAD2 Risk Assessment ontstaat door beantwoording van een aantal vragen een eerste inzicht in de risico’s en administratieverplichtingen van ATAD2. Wilt u een digitale versie van de geconstateerde bevindingen van het rapport ontvangen of heeft u aanvullende vragen? Laat dan uw contactgegevens achter.

ATAD2 pakt hybride mismatches aan

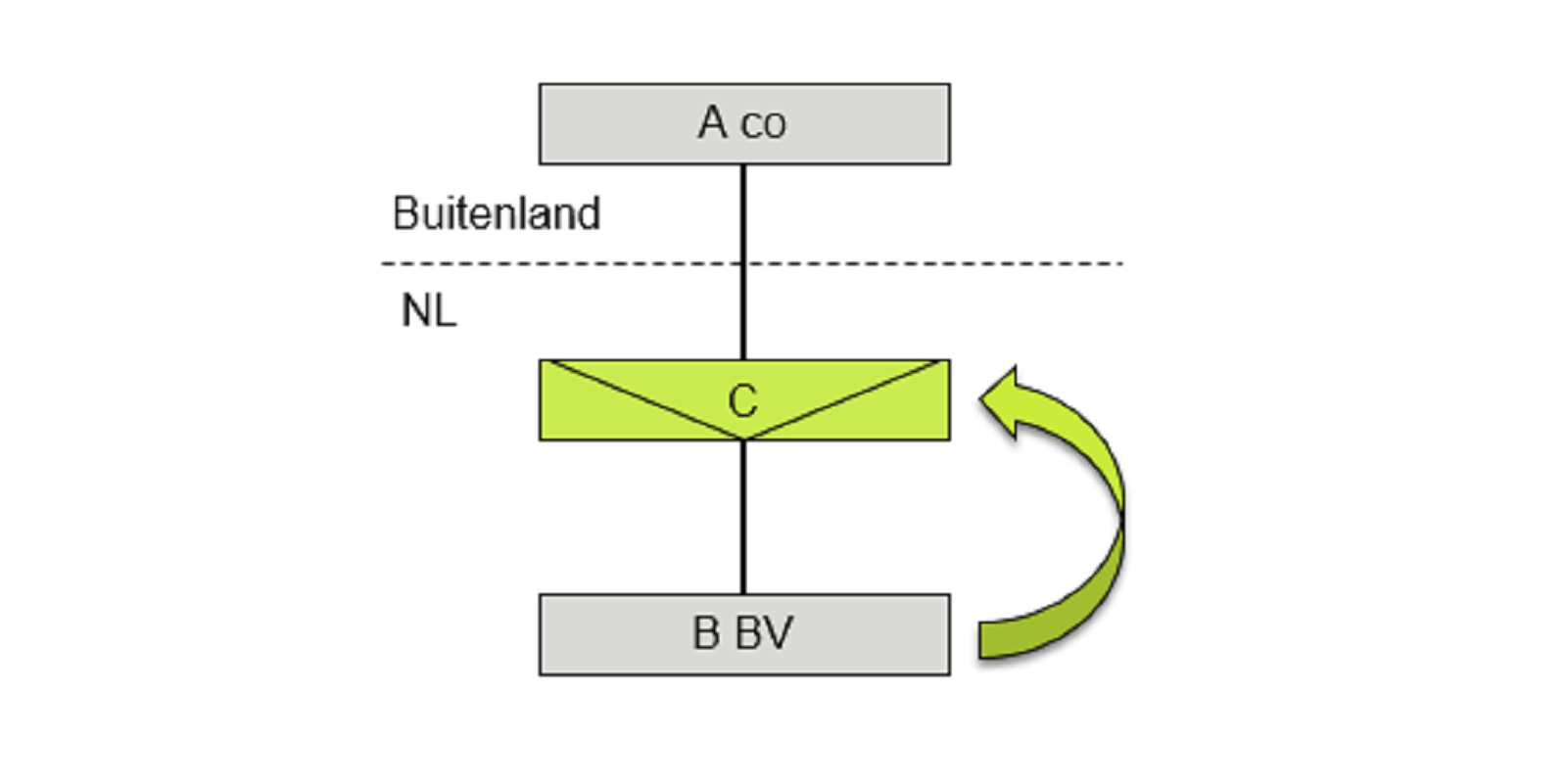

ATAD2 kan geïllustreerd worden aan de hand van het volgende voorbeeld:

B BV is onderdeel van een multinationale onderneming. B BV verricht een in beginsel aftrekbare betaling aan C. De Nederlandse belastingwetgeving kwalificeert C als transparant. Dit houdt in dat Nederlandse wetgeving veronderstelt dat de participanten van dit lichaam, oftewel A Co, belasting over de winst van C betalen in Buitenland. Maar dat gebeurt niet want de belastingwetgeving van Buitenland kwalificeert C als zelfstandig belastingplichtig. Buitenland veronderstelt dat C zelf belasting over de winst betaalt in Nederland.

Dit type kwalificatieverschil (mismatch door een hybride lichaam) leidt tot aftrek van kosten (in Nederland) zonder dat daar heffing tegenover staat (in Nederland of Buitenland). Hybride mismatches kunnen ook tot dubbele aftrek leiden. Beide situaties worden als ongewenst beschouwd. De EU heeft daarom de ATAD2-richtlijn opgesteld, die de ongewenste gevolgen van hybride mismatches aanpakt. In bovenstaand voorbeeld leidt ATAD2 er toe dat de aftrek bij B BV wordt geweigerd.

Welke hybride mismatches worden aangepakt?

Behalve de mismatch door hybride entiteiten worden de gevolgen van onder meer de volgende hybride mismatches aangepakt door ATAD2:

Hybride financiële instrumenten

Het ene land ziet een aftrekbare (rente)last, het andere land een vrijgestelde (dividend)ontvangst.

Hybride vaste inrichtingen

Het ene land herkent de vaste inrichting wel, het andere land niet.

Geïmporteerde hybride mismatch

De Nederlands belastingplichtige verricht een aftrekbare betaling aan een gelieerde entiteit die deze doorbetaalt aan een andere gelieerde entiteit (een samenhangende opvolgende betaling). Deze entiteit betaalt het bedrag weer door aan een andere gelieerde entiteit, etc. etc. In één van de opvolgende betalingen vindt een hybride mismatch plaats, maar er vindt aldaar geen correctie plaats. ATAD2 schrijft dan voor dat de aftrek in Nederland geweigerd moet worden.

Uitgebreide administratieverplichtingen

De administratieverplichtingen zijn aanzienlijk uitgebreid door ATAD2. Het Nederlandse belastingplichtige lichaam moet in de administratie onderbouwd opnemen dat de ATAD2-wetgeving niet van toepassing is met betrekking tot alle vergoedingen en betalingen aan gelieerde entiteiten. Als de verplichte vastleggingen na een verzoek van de Belastingdienst niet tijdig overhandigd kunnen worden, zal de bewijslast verzwaard worden. Hiermee wordt het (wellicht) lastiger om aan te tonen dat ATAD2 niet van toepassing is.

Contact

Mocht u vragen hebben naar aanleiding dit nieuwsbericht, kunt u contact met ons opnemen via het e-mailadres: [email protected].

Dit bericht is meer dan zes maanden geleden gepubliceerd. Omdat wet- en regelgeving continu in beweging is, raden wij u aan met uw Baker Tilly adviseur te bespreken of de informatie in dit bericht actueel is en gevolgen heeft (of mogelijkheden biedt) voor uw situatie. Uw adviseur praat u graag bij over de laatste stand van zaken.

Andere inzichten

-

Belastingplan 2025: 5 opvallende wijzigingen uit het debat in de Tweede Kamer

-

Eindejaarstips 2024: sluit het jaar sterk af en ga goed voorbereid 2025 in

-

Belastingrente en vennootschapsbelasting: kan uw bv geld terugkrijgen?